Crisi sistemica globale:

Autunno 2011 - Bilancio, Buoni del Tesoro, Dollaro,

le tre crisi degli USA che causeranno il gravissimo collasso

del sistema economico, finanziario e monetario globale

Global Europe Anticipation Bulletin (GEAB) numero 54

GEAB 54

Fonte: Laboratoire Europeen d'Anticipation Politique

Link: [qui]

16 aprile 2011

Traduzione italiana di Felice Capretta

Fonte: Informazione scorretta

Link: [qui]

19 aprile 2011

Il 15 Settembre del 2010, il GEAB N. 47 fu intitolato: «Primavera del 2011: Benvenuti negli Stati Uniti dell’Austerità/Verso il gravissimo collasso del sistema economico e finanziario mondiale».

Eppure, alla fine dell'Estate del 2010, la maggior parte degli esperti ritennero, in primo luogo, che il dibattito sul deficit di bilancio degli Stati Uniti sarebbe rimasto oggetto di mera discussione teorica all'interno della Beltway, (1) ed in secondo luogo che era impensabile immaginare che gli Stati Uniti dovessero impegnarsi in un politica d’austerità, poiché sarebbe stato sufficiente, per la Fed, continuare a stampare Dollari.

Ma come tutti possono vedere da parecchie settimane, la Primavera del 2011 porterà davvero l’austerità negli Stati Uniti (2), la prima, dopo la Seconda Guerra Mondiale e la creazione d’un sistema globale basato sulla capacità del motore degli Stati Uniti di generare sempre più ricchezza (reale dal 1950 al 1970, sempre più virtuale in seguito).

In questa fase, LEAP/E2020 può confermare che la prossima tappa della crisi sarà davvero il "gravissimo collasso del sistema economico, finanziario e monetario mondiale", e che questo storico fallimento avverrà nell’Autunno del 2011. (3) Le conseguenze monetarie, finanziarie, economiche e geopolitiche di questo "gravissimo collasso" saranno di proporzioni storiche, e faranno vedere la crisi dell'Autunno del 2008 per quello che essa era nella realtà: un semplice detonatore.

La crisi del Giappone (4), le decisioni cinesi e la crisi del debito in Europa, giocheranno senz’altro un ruolo in questo storico collasso. D'altro canto, riteniamo che la questione del debito pubblico dei paesi periferici di Eurolandia non sia più il principale fattore di rischio per l’Europa, ma che questo fattore sarà il Regno Unito, che si troverà nella posizione di "malato d'Europa" (5 ). L’Eurozona ha infatti istituito, e continua a migliorare, tutti i sistemi di monitoraggio necessari per affrontare questi problemi (6).

La gestione dei problemi greci, portoghesi ed irlandesi, dunque, avverrà in modo organizzato. Il fatto che gli investitori privati debbano ricevere un “taglio di capelli” (come anticipato da LEAP/E2020 prima dell'Estate 2010) (7), non costituisce un rischio sistemico, ci dispiace per il Financial Times, il Wall Street Journal e gli esperti di Wall Street e della City, che cercano ogni tre mesi di ripetere il "golpe" della crisi dell’Eurozona d’inizio 2010 (8).

Al contrario, il Regno Unito ha completamente mancato il suo tentativo di “preventiva amputazione chirurgica del bilancio" (9). In realtà, sotto la pressione della “strada”, ed in particolare degli oltre 400.000 britannici per le strade di Londra il 26 Marzo 2011 (10 ), David Cameron è costretto ad abbassare il suo obiettivo di riduzione dei costi sanitari (un punto chiave delle sue riforme) (11). Allo stesso tempo, l'avventura militare libica lo ha costretto a ripensare anche i suoi obiettivi per i tagli di bilancio del Ministero della Difesa. Abbiamo già accennato, nello scorso numero del GEAB, che i bisogni finanziari del governo britannico continueranno a crescere, riflettendo l'inefficacia delle misure annunciate, la cui realizzazione si sta rivelando, nella realtà, molto deludente (12).

L'unico risultato politico del duo Cameron/Clegg (13) è ora la ri-caduta in recessione dell'economia britannica, (14) con un evidente rischio d’implosione, per la coalizione di governo, dopo il prossimo referendum sulla riforma elettorale.

In questo numero, il nostro team descrive i tre fattori-chiave che contraddistingueranno questo gravissimo collasso dell'Autunno del 2011, e le sue conseguenze.

Nel frattempo, i nostri ricercatori hanno cominciato a studiare gli sviluppi dell'operazione militare franco-anglo-americana in Libia, che a nostro parere è un potente acceleratore della dissezione geopolitica mondiale, e che illumina utilmente alcuni dei cambiamenti strutturali in corso nei rapporti tra le potenze mondiali.

In sostanza, il processo che si sta dispiegando davanti ai nostri occhi, secondo il quale l'entrata degli Stati Uniti in un'epoca d’austerità (15) non è che una semplice espressione di bilancio, è la prosecuzione del tentativo di far quadrare i 30.000 miliardi di attivi fantasma, che avevano invaso l'economica globale ed il sistema finanziario a fine 2007 (16).

Mentre circa la metà era scomparsa nel 2009, la parte restante è stata da allora parzialmente resuscitata, per la ferma volontà delle grandi Banche Centrali, ed in particolare della Fed Usa attraverso i suoi "QE1 e QE2".

Il nostro team ritiene, pertanto, che circa 20.000 miliardi di questi attivi fantasma andranno in fumo, molto brutalmente, all’inizio dell’Autunno 2011, sotto l'impatto combinato delle tre mega-crisi degli Stati Uniti, in gestazione accelerata:

1. la crisi di bilancio, ovvero di come gli Stati Uniti si tufferanno, volenti o nolenti, in quest’austerità senza precedenti, che trascinerà con sé interi settori dell'economia e delle finanze globali;

2. la crisi dei T-Bonds americani, ovvero di come la Fed statunitense arriverà alla "fine del percorso" iniziato nel 1913, e di come affronterà il fallimento dei giochi di prestigio contabili che essa ha scelto;

3. la crisi del Dollaro USA, ovvero di come le scosse sulla valuta degli Stati Uniti, che caratterizzeranno la fine del QE2 nel secondo trimestre del 2011, saranno l'inizio d’una massiccia svalutazione (circa il 30% in poche settimane).

Le Banche Centrali, il sistema bancario globale, i fondi pensione, le multinazionali, le materie prime, la popolazione degli Stati Uniti, le economie dell’area del Dollaro e/o dipendenti dal commercio con gli Stati Uniti (17) ... tutto quanto strutturalmente dipendente dall'economia americana (della quale il governo, la Fed ed il bilancio federale sono diventate componenti centrali), le attività o le transazioni commerciali denominate in Dollari, ... tutti soffriranno di un terribile mal di testa per lo shock dei 20 miliardi di Dollari di attivi fantasma, puramente e semplicemente scomparsi dai loro bilanci e dai loro investimenti, e che causeranno un grave declino del loro reddito reale.

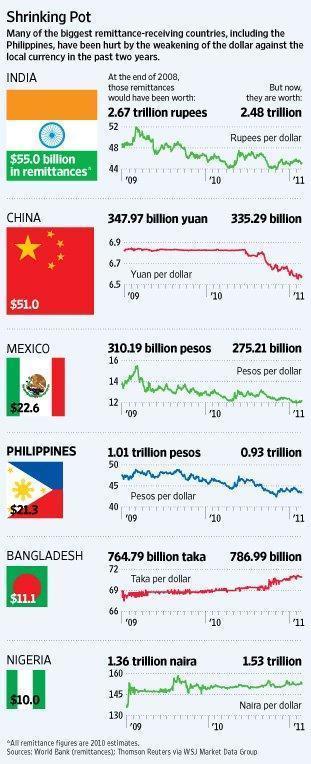

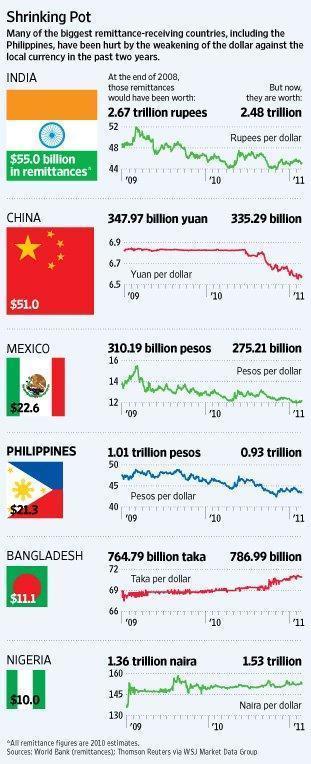

La rimessa di fondi, da parte dei lavoratori immigrati negli USA, verso i loro paesi d’origine

(il primo numero in valuta locale, al tasso di cambio con il Dollaro di fine 2008

il secondo: come il primo, ma al tasso di cambio di fine 2010)

- Fonte: Wall Street Journal, 04/2011

Riguardo lo storico shock dell'Autunno del 2011, che segnerà la conferma definitiva delle tendenze anticipate dal nostro team nei precedenti numeri del GEAB, i principali settori d’attività sperimenteranno importanti sconvolgimenti, che richiederanno la più grande vigilanza da parte di tutti i soggetti preoccupati per i loro investimenti.

In realtà, questa triplice crisi degli Stati Uniti segnerà la vera e propria uscita dal "mondo del dopo 1945", che ha visto gli Stati Uniti svolgere il ruolo di Atlante e sarà caratterizzato, pertanto, da molti shocks e scosse d’assestamento nei trimestri che seguiranno.

Ad esempio, il Dollaro potrà rafforzarsi, sul breve termine, contro le principali valute mondiali (in particolare se i tassi d’interesse negli Stati Uniti dovessero salire molto rapidamente, dopo la fine del QE2), anche se, nei sei mesi successivi, la perdita del 30% di valore (rispetto a quello corrente) è inevitabile.

Possiamo solo ripetere, quindi, il consiglio che è sempre apparso nelle nostre raccomandazioni, fin dall'inizio del nostro lavoro sulla crisi: nel contesto di una crisi globale di proporzioni storiche, come quella che stiamo vivendo, l'unico obiettivo razionale, per gli investitori, non è quello di fare più soldi, ma di cercare di perderne il meno possibile.

Questo sarà particolarmente vero nei prossimi trimestri, periodo nel quale l'ambiente della speculazione diventerà fortemente imprevedibile, sul breve termine.

Questa imprevedibilità sarà particolarmente dovuta al fatto che le tre crisi degli Stati Uniti, che innescheranno in Autunno il gravissimo collasso mondiale, non sono concomitanti.

Esse sono strettamente correlate, ma non lineari.

Mentre una di loro, la crisi di bilancio, è direttamente dipendente da quei fattori umani che hanno una grande influenza sul calendario degli eventi, le altre due (qualsiasi cosa possano pensare coloro che vedono i funzionari della Fed come dèi, oppure come demoni) (18) sono ora incluse, per la maggior parte, in trends nell’ambito dei quali le azioni dei leaders USA sono diventate marginali (19).

La crisi di bilancio, ovvero di come gli Stati Uniti si tufferanno, volenti o nolenti, in quest’austerità senza precedenti che trascinerà con sé interi settori dell'economia e delle finanze globali

I numeri possono far girare la testa: "6.000 miliardi di tagli di bilancio in dieci anni" (20), ha detto il Repubblicano Paul Ryan -- "4.000 miliardi in dodici anni", ha ribattuto il candidato [alle presidenziali] per il 2012 Barack Obama (21) -- "tutto questo è lontano dall'essere sufficiente", ha rilanciato uno dei referenti del Tea Party, Ron Paul (22).

E poi, rimarca il FMI, "gli Stati Uniti non sono credibili quando parlano di tagliare il loro deficit "(23).

Queste osservazioni insolitamente dure del FMI, tradizionalmente molto cauto nelle sue critiche verso gli Stati Uniti, sono in ogni caso particolarmente giustificate poiché, come in uno psicodramma, per qualche decina di miliardi di Dollari lo stato federale ha rischiato di fermarsi, in assenza di un accordo tra i due maggiori partiti: uno scenario che, del resto, potrebbe ripetersi presto, riguardo il tetto del debito federale.

Il FMI sta solo esprimendo un'opinione, largamente condivisa dai creditori degli Stati Uniti: se per ridurre il disavanzo di alcune decine di miliardi di Dollari, il sistema politico degli Stati Uniti ha raggiunto quel tale livello di paralisi, che cosa accadrà quando, nei prossimi mesi, saranno necessari tagli per diverse centinaia di miliardi l'anno? La guerra civile?

Questo è il parere, in ogni caso, del nuovo Governatore della California, Jerry Brown, (24) il quale crede che gli Stati Uniti stiano affrontando una crisi di regime identica a quella che portò alla guerra civile (25).

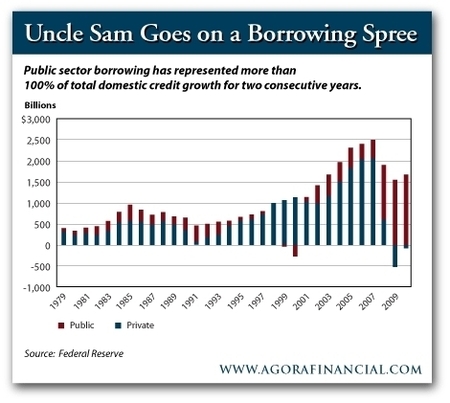

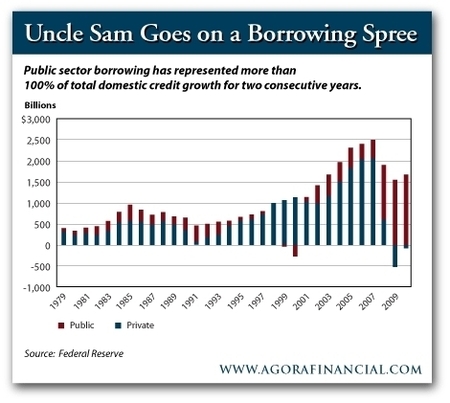

Indebitamento pubblico e del settore privato (1979 - 2010)

(in rosso: pubblico - in blu: privato) - Fonte: Agorafinancial, 04/2011

Il contesto, dunque, non è più quello di una semplice paralisi, ma in realtà è quello di un confronto a tutto campo tra due visioni diverse del futuro del paese.

Più si avvicinerà la data delle prossime elezioni presidenziali (Novembre 2012), più il confronto tra le due parti s’intensificherà, indipendentemente da qualsiasi regola di buon comportamento, compresa quella della salvaguardia del bene comune del paese: "che gli dèi possano distruggerli, prima che essi diventino pazzi", dice un antico proverbio greco.

L’ambiente politico di Washington assomiglierà sempre più ad un ospedale psichiatrico (26), nei prossimi mesi, rendendo sempre più probabile che possano essere prese "decisioni bizzarre”.

Se, per rassicurare sé stessi riguardo il Dollaro ed i T-Bonds, gli Esperti Occidentali ripetono che, a loro volta, i cinesi sarebbero dei pazzi a sbarazzarsi di questi attivi, perché così ne accelererebbero la caduta di valore, è perché [gli Esperti Occidentali] non hanno ancora capito che è da Washington e dai suoi errori politici che può venire la decisione che accelera questa caduta.

Ed Ottobre del 2012, con il suo tradizionale voto per il bilancio annuale, sarà il momento ideale per questa tragedia greca che, secondo il nostro team, non avrà un lieto fine poiché non siamo a Hollywood, mentre sarà il resto del mondo, in realtà, che vorrà scrivere il sequel della sceneggiatura.

In ogni caso, sia per scelta politica, sia per “cessata attività” del governo federale, sia per irresistibili pressioni esterne (27) (tassi d’interesse, FMI + Eurolandia + BRIC) (28), sarà davvero nell’Autunno del 2011 che il bilancio federale degli Stati Uniti sarà per la prima volta massicciamente tagliato.

La persistenza della recessione, accoppiata con la fine del QE2, causerà un aumento dei tassi d’interesse, e quindi un significativo aumento dei costi del debito federale, nel contesto della riduzione delle entrate fiscali, (29) causata dalla ricaduta in una profonda recessione.

L’insolvenza federale è ormai dietro l'angolo, secondo Richard Fisher, presidente della Fed di Dallas (30).

Note

(1) Un termine americano per indicare il cuore politico-amministrativo di Washington, situato nel mezzo della locale tangenziale, la Beltway.

(2) Dal taglio degli stanziamenti per gli aiuti all’estero, alla riduzione dei programmi sociali; le organizzazioni pubbliche ed interi settori della popolazione degli Stati Uniti (i latini, i poveri, gli studenti, i pensionati, ...) saranno ora seriamente colpiti in ciò che tutto sommato è ancora soltanto una goccia, nel mare degli adeguamenti necessari. Stanno cominciando le manifestazioni popolari, con gli studenti in prima linea. Fonti: Camera dei Rappresentanti, 2011/04/13, Devex, 2011/04/11, Huffington Post, 2011/04/13, Foxnews, 2011/04/14, FOX Business, 2011/04/12

(3) Il sistema bancario mondiale (Europa compresa), ancora sotto-capitalizzato e soprattutto insolvente, è anch’esso uno dei componenti di questo gravissimo collasso dell'Autunno del 2011.

(4) Nel GEAB N. 55, il nostro team farà le sue previsioni sulla questione nucleare nel mondo, utilizzando il metodo dell’anticipazione politica come strumento decisionale sulla questione.

(5) L'entità della crisi di bilancio del Regno Unito è molto più grave di quanto gli attuali dirigenti inglesi stiano raccontando, i quali, però, sostengono di aver detto la verità. Ci sono in effetti due modi per mentire ad un popolo: negare l'esistenza di un problema (la posizione del Labour Party di Gordon Brown) o raccontare solo una parte della verità (chiaramente la scelta della coppia Cameron/Clegg). In entrambi i casi il problema non viene risolto. Fonte: Telegraph, 2011/03/26

(6) Ed ora che Eurolandia è diventata il principale motore europeo, ovvero dal vertice europeo dell’11 Marzo scorso, ai quattro paesi che non partecipano ad "Eurolandia + patto di stabilizzazione finanziaria”, cioè il Regno Unito, la Svezia, l’Ungheria e la Repubblica Ceca, sarà chiesto di andar via durante le discussioni sulle questioni finanziarie e di bilancio, relative al patto. EU Observer del 2011/03/29 descrive il panico che si è impadronito delle delegazioni di questi quattro paesi, i cui leaders giocano a fare i duri di fronte ai media e nei discorsi destinati alle loro rispettive pubbliche opinioni, ma che sanno bene di essere ormai confinati in un ruolo di secondo piano in Europa.

(7) Fonte: Irish Times, 2011/03/22

(8) Un pertinente, divertente e molto letto articolo di Silvia Wadhwa, corrispondente europeo della CNBC, prende in giro la caricatura anti-Eurolandia e gli articoli anti-tedeschi dei colleghi degli altri media anglo-sassoni, e giustamente fa notare che le divergenze economiche sono maggiori negli Stati Uniti che in Eurolandia, e che i problemi del debito greco o portoghese sono niente se confrontati con quelli di uno stato come la California. Fonte: CNBC, 2011/04/12

(9) Torneremo sul caso britannico con maggior dettaglio nel GEAB N. 55, appena un anno dopo la vittoria dei conservatori e dei liberaldemocratici.

(10) Questa protesta contro i tagli di Bilancio è stata la più grande manifestazione fatta a Londra da oltre vent'anni, ed è stata accompagnata da gravi atti di violenza contro i "simboli della ricchezza", con attacchi contro la HSBC, l'Hotel Ritz e la Fortnum & Mason, per esempio. Come abbiamo più volte sottolineato nei vari GEAB, è abbastanza significativo che questa storica manifestazione in Gran Bretagna fosse riuscita solo a stento a comparire nei titoli di testa dei giornali nel giorno in cui fu effettuata, e che quindi, dopo appena 48 ore, divenne invisibile. Quando poche migliaia di greci o portoghesi dimostrano ad Atene o a Lisbona, invece, siamo oggetto di una valanga di immagini scioccanti e di commenti che descrivono tali paesi sull'orlo del caos. Questa logica "dei due pesi e delle due misure" non deve trarre in inganno l'osservatore perspicace. Da un lato ci sono gravi difficoltà, che sono ora gestite all'interno di un potente gruppo, Eurolandia, dall'altro ci sono gravi problemi, che non possono più essere gestiti da un paese completamente isolato. Puoi credere ai media, oppure puoi pensare usando la tua testa, per indovinare il resto! Fonte: The Guardian, 2011/03/26

(11) Fonte: Indipendent, 2011/04/03

(12) Inoltre, i mercati finanziari si rendono conto di tutto questo, e non credono più sul serio ai marziali messaggi d’austerità del governo britannico, inducendo così una spirale al ribasso per la Sterlina britannica. Fonte: CNBC, 2011/04/12

(13) Nick Clegg è diventato il politico più odiato del Regno Unito, per aver tradito una ad una quasi tutte le sue promesse elettorali. Fonte: Indipendent, 2011/04/10

(14) E per spingere le famiglie inglesi verso una perdita di potere d'acquisto simile solo a quella della crisi del 1921, del post-Guerra Mondiale. Fonte: Telegraph, 2011/04/11

(15) Come gli europei hanno fatto fin dal 2010.

(16) Media stimata da LEAP/E2020 nel 2007/2008.

(17) Oltre ai tradizionali scambi con l'estero, il grafico qui sotto mostra l'entità della riduzione dei trasferimenti verso i loro paesi di origine, da parte dei lavoratori immigrati negli Stati Uniti, a causa del calo del Dollaro USA. Questa riduzione avrà un ulteriore aumento a partire dall'Autunno del 2011.

(18) Negli Stati Uniti di oggi, la visione diabolica è quella più comune nell'opinione pubblica, a differenza del 2008, quando i funzionari della Fed sembravano essere l'ultima risorsa. Questo cambiamento psicologico, come abbiamo sottolineato, non è privo di senso, e contribuisce in modo significativo a limitare i margini operativi dei funzionari della Fed. E non è la storica sconfitta legale della Banca Centrale degli Stati Uniti, che l’ha costretta a rivelare i destinatari di centinaia di miliardi di Dollari di aiuti, distribuiti dopo la crisi del 2008 di Wall Street, che permetterà di migliorare la situazione, anzi! Una piccola storia, rivelata dalla rivista Rolling Stone, illustra il peggioramento delle lamentele degli statunitensi contro i suoi banchieri centrali: le beneficiarie dell’aiuto della Fed sono le mogli di due leaders di Wall Street, le quali hanno creato un apposito strumento, che ha loro consentito di raccogliere 200 milioni di Dollari dalla Fed, per acquistare titoli falliti ... il ricavato và a loro, e le perdite alla Fed! Purtroppo questo è solo un esempio, tra i tanti che sono attualmente in circolazione nella Rete, di come sia ormai definitivamente in frantumi il rispetto degli statunitensi per la loro istituzione monetaria di riferimento; una situazione esplosiva nel contesto della crisi attuale. Fonte: Rolling Stone, 2011/04/12

(19) Il destino del Dollaro, come quello dei T-Bonds Usa, è ora principalmente nelle mani degli operatori di tutto il mondo, che avranno uno sguardo molto "clinico" in occasione dell’uscita dal QE2, che è stata imposta alla Fed per il secondo trimestre del 2011. E' l’opinione collettiva sulla Fed (già pesantemente criticata) ad essere decisiva, non il modo in cui essa è "presentata".

(20) Fonte: Politico, 2011/04/04

(21) Fonte: Boston Herald, 2011/04/13

(22) Fonte: Huffington Post, 2011/04/11

(23) E tanto più dal momento che il fabbisogno finanziario del loro deficit continua a battere tutti i records, e che la previsione di deficit per gli impegni di Obama del prossimo decennio ammonti a 9.500 miliardi di dollari. Da un lato egli escogita politiche che aumentano il deficit, dall'altro egli annuncia obiettivi di riduzione ... poco credibile, davvero! Fonti: CNBC, 2011/04/13, Washington Post, 2011/03/18

(24) Brown è un originale personaggio degli Stati Uniti, con una grande esperienza politica, che in passato fu Governatore della California, 1975-1983, e che fu inoltre per due volte candidato alla nomina presidenziale democratica. La sua opinione sullo stato rovinoso del sistema politico degli Stati Uniti è, quindi, da non prendere alla leggera. Fonte: CBS, 2010/04/10

(25) Per coloro che trovano questa immagine temeraria, il nostro team ricorda che una delle cause principali della guerra civile fu la visione inconciliabile su ciò che lo Stato Federale ed il suo ruolo sarebbe dovuto essere. Oggi, intorno alle questioni di bilancio, del ruolo della Fed, della spesa militare e di quella sociale, ancora una volta assistiamo all'emersione di due visioni diametralmente opposte di quello che lo stato federale dovrebbe essere, e di quello che esso dovrebbe fare, con il corteo di crescenti intasamenti istituzionali, ed un clima di odio tra le forze politiche. Molti esempi sono stati fatti nei precedenti numeri del GEAB. Fonte: Americanhistory

(26) Come si possono descrivere altrimenti persone che sono appena in grado, ed a forza di ripetute crisi, di tagliare alcune decine di miliardi da un bilancio, e che improvvisamente annunciano che domani taglieranno migliaia di miliardi di Dollari da quello stesso bilancio? Pazzi, bugiardi? In ogni caso irresponsabili, poiché le costrizioni che richiedono queste riduzioni del disavanzo stanno in ogni caso accumulandosi.

(27) Il debito pubblico è al suo più alto livello dal 1945, ed è pari al 10,8% del PNL: gli Stati Uniti sono diventati il paese guida in termini di maggior disavanzo pubblico. Fonti: Figaro, 2011/04/12, Bloomberg, 2011/04/12

(28) Per quanto riguarda i paesi BRIC (ora BRICS con il Sud Africa), è molto interessante notare che il loro terzo vertice, che ha avuto luogo sull'isola tropicale cinese di Hainan, sta finalmente godendo di una significativa copertura mediatica da parte dei media occidentali. Siamo stati una delle prime, fra le poche pubblicazioni occidentali, a parlare del loro primo vertice (a Ekaterinburg) tre anni fa, e a sottolineare l'importanza dell'evento, ma fino ad ora i maggiori quotidiani internazionali insistevano nel considerare il BRIC come un semplice acronimo, senza rilevante peso geopolitico. Ovviamente le cose sono cambiate. Inoltre, dalla Libia al Dollaro, il vertice di Hainan ha chiaramente posizionato sé stesso come contrappeso agli Stati Uniti ed ai suoi surrogati (sempre meno, in questo caso, visto quanto sta accadendo in Libia). Per quanto riguarda il Dollaro, i BRIC hanno deciso di accelerare il processo che consentirà loro di utilizzare le proprie valute per i loro commerci: un altro segno che ci stiamo rapidamente avvicinando ad un grave shock monetario. Fonte: CNBC, 2011/04/14

(29) Coloro che ancora credono in un miglioramento delle condizioni economiche degli Stati Uniti, al di là dell'effetto dopante del QE2, dovrebbero soffermarsi sul morale delle PMI negli Stati Uniti, che ha cominciato a deteriorarsi in modo significativo, e sulla finzione della ripresa occupazionale, che sarà drasticamente corretta (anche nelle statistiche ufficiali) a partire dall'Estate del 2011. Rimandiamo ai precedenti numeri del GEAB, per quanto riguarda la crisi fiscale degli stati federati. Fonti: MarketWatch, 2012/04/12, New York Post, 2011/04/12

(30) Fonte: CNBC, 2011/03/22